September 29, 2025

September 30, 2025

L’affacturage à l’international : la solution pour financer vos exportations

Vous développez vos ventes à l’étranger et vous êtes confronté aux délais de paiement parfois longs de vos clients internationaux ? L’affacturage international est une solution de financement qui vous permet de sécuriser votre trésorerie tout en réduisant les risques liés au commerce international.

Contrairement à un financement bancaire classique, cette solution repose directement sur vos factures export. Cela permet un déblocage rapide de liquidités, une gestion simplifiée de vos créances et une protection renforcée contre les impayés.

Qu’est-ce que l’affacturage ?

L’affacturage consiste à céder vos factures export à un factor (une société spécialisée) qui vous avance immédiatement une partie du montant, généralement entre 70 et 90 % de la créance. Une fois que votre client règle la facture, le factor vous reverse le solde, après déduction de ses frais. Un affacturage dit “international”, repose sur le même principe mais avec des clients étant à l’étranger.

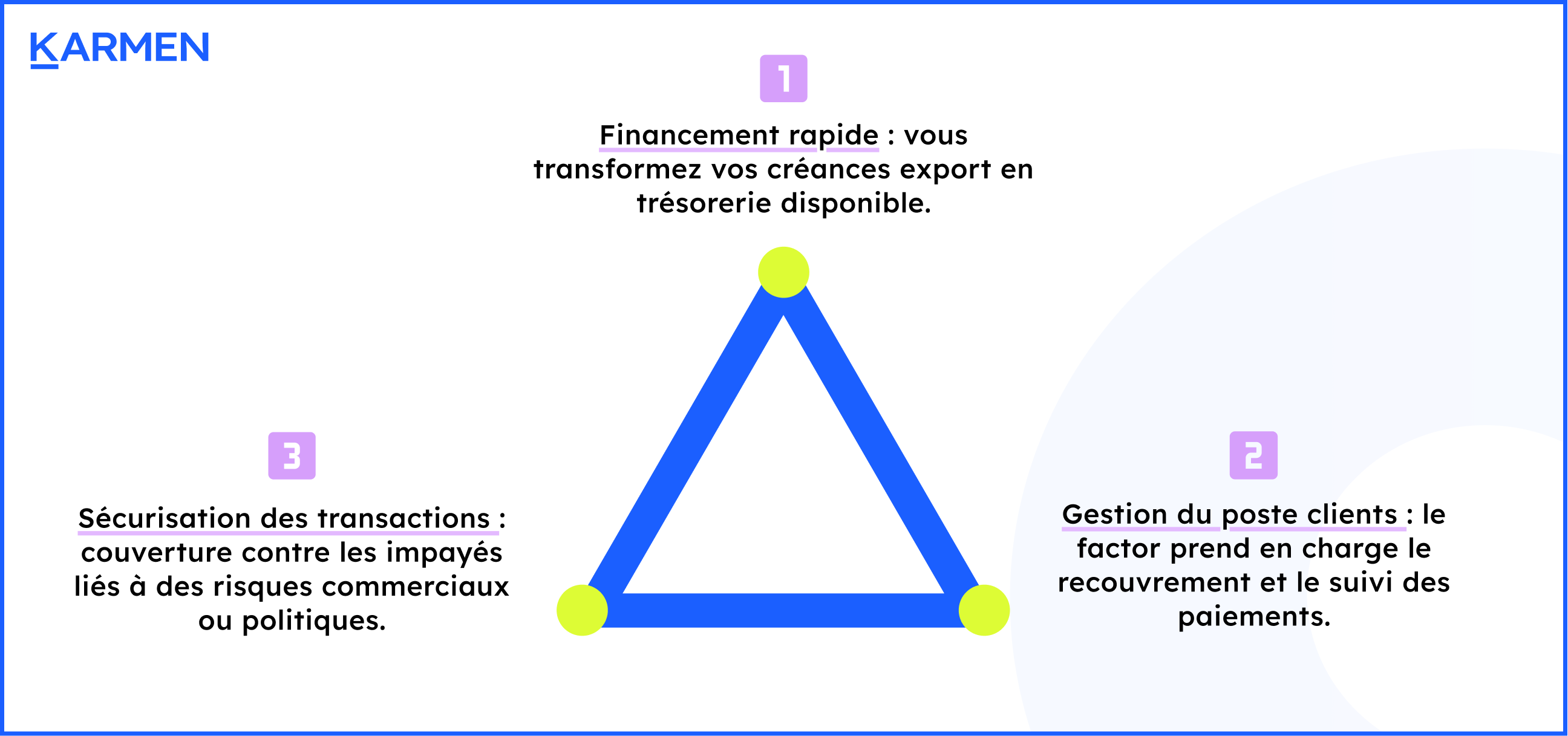

Les trois piliers de l’affacturage international :

Pourquoi recourir à l’affacturage international ?

Si vous travaillez avec des clients situés hors de France, vous savez que les délais de paiement peuvent varier fortement d’un pays à l’autre. À cela s’ajoutent les différences culturelles, les contraintes réglementaires et parfois des risques de change.

L’affacturage international vous permet de :

- Réduire vos délais de paiement : ne plus attendre 60, 90 voire 120 jours pour être réglé.

- Sécuriser vos encaissements : protection contre le risque d’impayés clients.

- Conserver une trésorerie saine : indispensable pour payer vos fournisseurs ou investir.

- Externaliser la gestion du poste clients : suivi des relances et recouvrement par le factor.

- Faciliter votre croissance à l’international : accepter davantage de contrats sans crainte pour votre trésorerie.

ℹ️ Exemple concret : Une PME française spécialisée dans le e-commerce souhaite développer ses ventes en Espagne et en Italie. Les délais de paiement de ses distributeurs étrangers atteignent parfois 90 jours, ce qui fragilise sa trésorerie. Grâce à Karmen, l’entreprise cède ses factures export et obtient sous 48 heures une avance représentant la majorité du montant facturé. Elle peut ainsi financer régler ses fournisseurs et continuer à investir dans son développement, sans subir les décalages de paiement.

Quels critères pour choisir son partenaire en affacturage international ?

Avant de signer un contrat d’affacturage, plusieurs critères doivent être étudiés avec attention :

- La couverture géographique : tous les factors n’opèrent pas sur les mêmes zones. Vérifiez si vos pays cibles sont couverts.

- Le niveau d’avance proposé : généralement compris entre 70 et 90 % du montant des factures, mais variable selon les secteurs.

- Les frais et commissions : analysez la structure tarifaire (frais de gestion, frais financiers, commissions).

- Le service client et les outils digitaux : un suivi en temps réel via une plateforme en ligne facilite grandement la gestion quotidienne.

- La gestion du risque : certains acteurs incluent une assurance-crédit dans leur offre, ce qui réduit encore davantage le risque d’impayé.

Les enjeux à anticiper avant de recourir à l’affacturage international

L’affacturage international n’est pas qu’une question de financement : il impacte directement la relation commerciale avec vos clients et votre stratégie financière. Voici les principaux points à anticiper :

- Impact sur vos marges : les frais d’affacturage doivent être intégrés à votre politique tarifaire.

- Relation client : l’intervention d’un factor peut modifier la perception de vos clients vis-à-vis de votre entreprise.

- Engagement contractuel : certains contrats d’affacturage impliquent une exclusivité sur tout ou une partie de votre chiffre d’affaires export. Au contraire, d’autres solutions factor, proposent ce service sans engagement.

- Confidentialité : selon le type de contrat (notifié ou confidentiel), vos clients seront informés ou non du recours à un factor.

Pour vous aider à avoir une vision plus large sur vos dépenses, nous vous mettons à disposition notre outil d’aide pour la prévision budgétaire.

Planifier vos flux de trésorerie et renforcer votre structure financière

L’affacturage international n’est pas seulement un outil pour encaisser vos créances clients, c’est aussi un levier pour optimiser le roulement et renforcer la structure financière de votre entreprise. En anticipant vos échéances et en adaptant vos décaissements aux besoins de trésorerie, vous réduisez les tensions sur votre fonds de roulement et sécurisez vos encours.

Grâce à une gestion financière optimisée du poste client, de la facturation et de la relance, votre entreprise maîtrise mieux son cash, ses délais de paiement, ses besoins en fonds et fonds de roulement, garantissant une croissance pérenne à l’international et une trésorerie de l’entreprise stable et maîtrisée.

Karmen vous propose un affacturage internationale 100% digitalisé

Le financement de vos créances export a longtemps été perçu comme un processus lourd, réservé aux grandes entreprises. Mais la digitalisation a tout changé. Aujourd’hui, des acteurs comme Karmen permettent d’accéder à des solutions de financement plus rapides, 100 % en ligne, et adaptées aux besoins concrets des PME, TPE et entreprises en pleine expansion.

La solution de Karmen Factor combine simplicité digitale, rapidité d’exécution et financement non dilutif, permettant au dirigeant de rester concentré sur la croissance de son entreprise plutôt que sur la gestion administrative des encaissements.

Grâce aux outils digitaux :

- L’analyse de la solvabilité est accélérée,

- Les démarches administratives sont allégées,

- Le suivi des flux financiers est plus transparent,

- Et surtout, vous gardez le contrôle sur vos choix de financement.

Notre approche non dilutive garantit un accès aux fonds sans céder de parts de capital, ce qui préserve la liberté et la croissance de l’entreprise. En combinant rapidité d’exécution, flexibilité, rapidité et couverture des risques clients, Karmen devient un partenaire fiable pour accompagner le développement à l’international.

Conclusion : un levier de croissance à l’international

L’affacturage international s’impose comme un outil stratégique pour les entreprises qui souhaitent accélérer leur développement à l’export tout en sécurisant leur trésorerie. En offrant à la fois un financement rapide, une gestion externalisée et une couverture contre les risques d’impayés, il permet aux dirigeants de se concentrer sur leur activité et leurs projets de croissance.

Pour évaluer si l’affacturage international est adapté à votre entreprise, il est essentiel de comprendre ses avantages et ses inconvénients. Mais également de comparer les offres disponibles et de choisir un partenaire capable d’allier expertise financière, couverture internationale et accompagnement personnalisé pour votre entreprise.